- Налоги на доходы от продажи недвижимости за границей

- Общие принципы налогообложения доходов от продажи недвижимости

- Налоги в стране продажи

- Налогообложение в России

- Двойное налогообложение

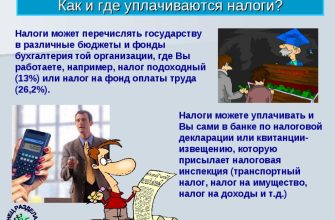

- Процедура уплаты налогов

- Налоговые вычеты и льготы

- Сравнительная таблица налоговых ставок в разных странах

- Порядок заполнения декларации 3-НДФЛ

- Советы по оптимизации налоговых обязательств

- Заключение

Налоги на доходы от продажи недвижимости за границей

С продажей недвижимости за границей у граждан России могут возникнуть различные налоговые обязательства. В этой статье мы рассмотрим ключевые аспекты налогообложения доходов от продажи зарубежной недвижимости, включая правила, налоговые ставки, а также советы по оптимизации налоговых последствий.

Общие принципы налогообложения доходов от продажи недвижимости

Когда граждане России продают недвижимость, расположенную за пределами страны, они подлежат налогообложению как в стране продажи, так и в России. Это связано с тем, что налоговая система России основывается на принципе всемирного дохода, что означает, что российские налогоплательщики обязаны декларировать все свои доходы, включая доходы, полученные за границей.

Налоги в стране продажи

Каждая страна имеет свои правила налогообложения доходов от продажи недвижимости. Основные аспекты, которые следует учитывать:

- Налог на прирост капитала (Capital Gains Tax): В большинстве стран применяется налог на прирост капитала, который рассчитывается на основе разницы между ценой покупки и ценой продажи недвижимости.

- Ставки налога: Ставки налога могут варьироваться в зависимости от страны и могут составлять от 15% до 30% от прироста капитала.

- Срок владения: В некоторых странах существуют льготы, если недвижимость находилась в собственности более определенного периода (например, 2 года).

Налогообложение в России

Согласно российскому законодательству, доходы, полученные от продажи недвижимости за границей, подлежат налогообложению в России. Основные моменты:

- Ставка налога на доходы физических лиц (НДФЛ): Для доходов от продажи недвижимости в России применяется ставка 13% для резидентов и 30% для нерезидентов.

- Декларация доходов: Российские налогоплательщики обязаны декларировать свои доходы от продажи зарубежной недвижимости в налоговой декларации по форме 3-НДФЛ.

- Налоговые вычеты: Возможность применения налоговых вычетов, связанных с расходами на приобретение и продажу недвижимости, а также вычетов на расходы по улучшению недвижимости.

Двойное налогообложение

При продаже недвижимости за границей может возникнуть ситуация двойного налогообложения. Для предотвращения этого существуют международные соглашения об избежании двойного налогообложения (СИДН). Россия имеет такие соглашения с множеством стран, что позволяет снизить налоговую нагрузку.

Процедура уплаты налогов

Процесс уплаты налогов на доходы от продажи недвижимости за границей можно разбить на несколько этапов:

- Определение налоговой базы: Вычислите прирост капитала, вычитая стоимость покупки из стоимости продажи.

- Уплата налога в стране продажи: Ознакомьтесь с местными налоговыми правилами и уплатите соответствующий налог.

- Декларация в России: Заполните и подайте налоговую декларацию 3-НДФЛ в налоговые органы России.

- Уплата налога в России: Уплатите НДФЛ, если это необходимо, с учетом возможного зачетного налога, уплаченного за границей.

Налоговые вычеты и льготы

Для уменьшения налоговой нагрузки на доходы от продажи недвижимости за границей можно воспользоваться различными налоговыми вычетами и льготами:

- Расходы на приобретение: Вы можете учесть расходы, связанные с покупкой недвижимости, такие как нотариальные услуги и сборы.

- Расходы на улучшение: Возможность учесть расходы на капитальный ремонт и улучшение недвижимости.

- Льготы для пенсионеров и инвалидов: В некоторых случаях предусмотрены дополнительные льготы для определенных категорий налогоплательщиков.

Сравнительная таблица налоговых ставок в разных странах

| Страна | Ставка налога на прирост капитала | Срок владения для льготной ставки |

|---|---|---|

| США | 15% — 20% | 1 год |

| Великобритания | 18% — 28% | Не менее 1 года |

| Испания | 19% — 23% | Не менее 1 года |

| Германия | 26.375% | Не менее 10 лет |

| Франция | 19% + взносы (до 17.2%) | Не менее 22 лет |

Порядок заполнения декларации 3-НДФЛ

Заполнение декларации 3-НДФЛ требует внимательности и точности. Рассмотрим основные шаги:

- Сбор документов: Подготовьте все необходимые документы, включая справки о доходах и уплаченных налогах за границей.

- Заполнение декларации: Укажите все доходы, полученные от продажи недвижимости, а также расходы, которые вы хотите учесть.

- Подача декларации: Декларацию можно подать как в бумажном, так и в электронном виде через личный кабинет налогоплательщика.

- Уплата налога: После подачи декларации произведите уплату налога в установленный срок.

Советы по оптимизации налоговых обязательств

Для минимизации налоговых последствий при продаже недвижимости за границей можно воспользоваться следующими советами:

- Изучите налоговые соглашения: Ознакомьтесь с соглашениями об избежании двойного налогообложения между Россией и страной продажи.

- Правильно документируйте расходы: Храните все документы, подтверждающие расходы, связанные с покупкой и продажей недвижимости.

- Консультация с налоговыми специалистами: Рассмотрите возможность обращения к профессиональным налоговым консультантам для получения рекомендаций по оптимизации налогов.

- Планируйте сроки продажи: Если возможно, планируйте продажу недвижимости с учетом срока владения для получения льготных налоговых ставок.

Заключение

Продажа недвижимости за границей может привести к сложным налоговым обязательствам как в стране продажи, так и в России. Важно тщательно изучить налоговые правила, применять доступные льготы и вычеты, а также рассматривать возможности для снижения налоговой нагрузки. Консультация с профессионалами в области налогообложения поможет вам избежать распространенных ошибок и оптимизировать налоговые последствия сделки.

Обязательно следите за изменениями в законодательстве и соглашениями об избежании двойного налогообложения, чтобы оставаться в курсе актуальных требований и возможностей для налогоплательщиков, продающих недвижимость за границей.